Итог 2022 года: самое масштабное крушение биржи в истории криптовалют – как обанкротилась FTX

В ноябре была официально объявлена неплатежеспособность FTX. Усилия основателя биржи Сэма Бэнкмана-Фрида по спасению компании оказались тщетными. После неудачного поглощения Binance миллионы пользователей попрощались со своими депозитами на криптобирже. Как объявила компания в начале ноября, подано заявление о банкротстве. Банкротство также затрагивает фонд Alameda Research и компанию FTX.US, которая всегда считалась отдельным подразделением. Всего затронуто 130 дочерних компаний, которые объединены в «FTX Group».

А начиналось все неплохо. Рост криптовалютной биржи FTX был стремителен. Мало того, что материнская компания достигла оценки в $25 млрд в 2021 году — дочерняя компания FTX.US, которая была запущена специально для регулируемого рынка США, оценивалась до краха бизнес-империи Бэнкмана-Фрида в $8 млрд. Спусковым крючком для этого стал раунд финансирования в размере $400 млн, который заставил видных инвесторов активизироваться.

Содержание

Объявление войны Coinbase и Binance

«Поскольку законодательные и регулирующие органы продолжают разрабатывать нормативную базу США для цифровых активов, мы ожидаем, что криптовалюты будут играть гораздо более важную роль в более широком финансовом ландшафте в 2022 году. Мы с нетерпением ждем продолжения сотрудничества с ними и уверены, что FTX.US станет ведущей регулируемой биржей криптовалют и деривативов в США», — наивно полагал Бретт Харрисон, президент FTX.US.

Это был явный вызов Coinbase, которая в то время значительно опережала FTX.US по объему торгов. Но потенциал у FTX был большим, даже если Coinbase значительно мощнее с точки зрения оценки и оценивалась в $50 млрд. Но с $25 млрд в основной компании и с $8 млрд в дочерней компании в США FTX быстро и неуклонно двигалась к новым высотам. Сосредоточив внимание на соблюдении нормативных требований, биржа также захотела выделиться на фоне Binance. Это была ключевая ошибка Бэнкмана-Фрида. Конкуренты не прощают такой наглости со стороны новых игроков.

Но до осени ничего не предвещало трагедии. При расширении портфеля продуктов FTX предложила много интересных проектов. Был запущен отдельный рынок NFT, а поглощение LedgerX призвано расширить спектр деривативов и иметь возможность предлагать на рынке США другие финансовые продукты в дополнение к криптовалюте. Все это сопровождалось огромными маркетинговыми бюджетами, чтобы донести бренд до сознания американских потребителей (особенно молодых мужчин), в первую очередь за счет спонсорства спорта и игр.

Поглощения FTX

Celsius, Three Arrows Capital или Nuri: после сильного 2021 года этим компаниям пришлось объявить о банкротстве в 2022 году. Другой криптовалютной компанией, которая не прошла через медвежий рынок, была Voyager. Этот поставщик криптокредитования из Канады сам инвестировал в Three Arrows Capital. После того, как хедж-фонд обанкротился, чуть позже Voyager также подал заявление о банкротстве. Всего несколько недель спустя Voyager выплатил сотрудникам бонусы в размере $1,6 млн. По крайней мере, Voyager разрешил клиентам снимать долларовые остатки, начиная с августа. Клиенты Voyager все еще тщетно ждут свои криптовалюты.

В ходе производства по делу о несостоятельности FTX заинтересовалась в поглощении терпящей крах компании. Однако первое предложение от FTX вызвало недовольство у руководства криптокредитора. В рамках предложения Бэнкман-Фрид через свои компании FTX и Alameda хотел купить все активы Voyager, включая долг, за исключением долга Three Arrows Capital. Сделка была «плохим предложением». Таков был ответ на первое предложение.

Еще 27 сентября в официальном пресс-релизе говорилось, что FTX хочет приобрести Voyager за $1,4 млрд. С тех пор суд по делам о банкротстве подтвердил соглашение о покупке.

По крайней мере, большую часть депозитов клиентов таким образом можно было бы спасти. Многих клиентов, безусловно, раздражает и то, что во время криптозимы они не могут сами решить, продавать ли им свои монеты и когда. Однако клиентам другой криптобиржи пришлось ждать намного дольше. Крах Mt.Gox, когда-то крупнейшей в мире криптовалютной биржи, в 2014 году превратила многих инвесторов в невольных ходлеров. Спустя почти девять лет Mt.Gox начнет выплачивать более 140 000 биткоинов, начиная с января.

Но вернемся к поглощениям FTX. Сэм Бэнкман-Фрид планировал дополнительно выделить $1 млрд венчурного капитала на поддержку кризисных компаний из криптоиндустрии. После крупных инвестиций в саму биржу в январе оценка FTX выросла до $32 млрд, американское подразделение биржи деривативов – FTX.US – до $8 млрд. Ранее, как упоминалось, оценка компании составляла $25 млрд. При этом компания планировала дополнительно привлечь новые инвестиции. Причиной роста компании, которой три года, конечно же, являлись раунды финансирования.

Ранее команда известных инвесторов в совокупности вложили $420 млн в раунде финансирования Серии В-1. Как сообщалось, FTX привлекла $900 млн в серии B – совокупная сумма вложений выросла до $1 млрд.

Таким образом, в целом FTX только в прошлом году привлекла $1,42 млрд венчурного капитала. Так что же делать со всеми этими деньгами? Бэнкман-Фрид объявил цели: выйти на рынки новых стран, улучшить текущее предложение и стать лидером рынка. С точки зрения объема торгов Binance, Coinbase, Kraken, KuCoin или Gate.io (в основном) имели большие показатели, чем FTX. Между тем, FTX утверждала, что средний дневной объем торгов составлял $14 млрд.

Амбициозные планы

Рынок США, конечно, был особенно важен для FTX. Чтобы обеспечить юридическую безопасность, американская дочерняя компания FTX.US взяла на себя регулируемый CFTC обмен фьючерсами и опционами на цифровые валюты LedgerX и (как и другие компании, такие как Coinbase) создала рынок NFT, FTX NFT.

Рамник Арора, руководитель отдела продуктов FTX, также неоднократно заявлял о стратегических инвестициях и приобретениях, а также о партнерстве с издателями видеоигр для укрепления бизнеса.

Также примечательно, что Пенсионный план учителей Онтарио (OTPP) инвестировал в биржу.

Итак, криптобиржа FTX хотела выделить миллиард долларов на расширение линейки своих продуктов. Для этого компании Сэма Бэнкман-Фрида необходимо было поглотить ряд стартапов целиком или купить доли в некоторых проектах. По словам главы FTX, биржа и так являлась прибыльной. Привлеченный за последние годы капитал исчисляется миллиардами. Поэтому есть возможность рассмотреть вариант приобретений. Цель: предложить клиентам новые продукты и услуги в сфере криптовалют.

С оценкой в $32 млрд FTX, которая была основана только в 2019 году, находился в той же лиге, что и британский необанк Revolut ($33 млрд) или американский необанк Chime ($25 млрд). До банкротства FTX входила в число 12 лучших «единорогов» в мире.

В то время как Binance основателя Чжао подвергалась критике со стороны регулирующих органов по всему миру и была вынуждена урезать продукты и услуги, FTX все больше продвигалась на территорию Binance.

«FTX зарекомендовала себя как третья по величине криптобиржа в мире и крупнейшая биржа за пределами Китая», — утверждала FTX. Компания вкладывала много денег в маркетинг, чтобы стать самым известным брендом в криптобизнесе — об этом свидетельствует дорогостоящее спонсорство спортивных и киберспортивных команд и мероприятий.

Банкротство

И вот в начале ноября FTX стала банкротом, но деятельность компании не была прекращена. Подача заявления о банкротстве предназначена для того, чтобы «позволить FTX Group оценить ситуацию и разработать процесс для максимизации прибыли для заинтересованных сторон».

Пользователи из Багамы могли снимать средства. Это касается и владельцев криптовалют на базе Tron.

В связи с банкротством основатель FTX ушел в отставку со своего поста. Его заменил Джон Рэй. Бэнкман-Фрид выступил после подачи заявления о банкротстве и извинился.

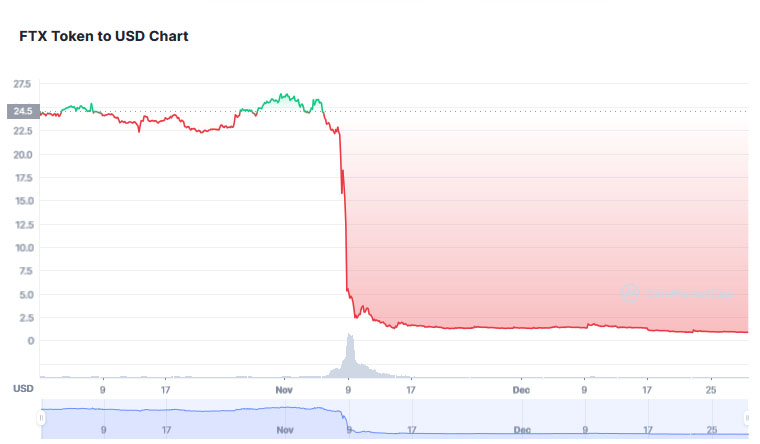

FTX ссудила Alameda Research миллиарды долларов клиентских средств. Криптовалюты, прежде всего собственный токен FTT, служили в качестве обеспечения. Так что основа бизнеса была какой угодно, только не стабильной. Спровоцированный так называемый банковский набег в сочетании с распродажей токена FTT был слишком серьезным ударом для криптобиржи, основатель которой Сэм Бэнкман-Фрид потерял всю свою репутацию в криптосекторе и свое состояние в течение недели. Состояние 30-летнего предпринимателя уменьшилось более чем на 95%, но по-прежнему составляет несколько сот миллионов долларов.

Постепенно, под руководством недавно назначенного генерального директора Джона Рэя, продолжают появляться новые подробности о FTX и ее финансовой дыре. Был опубликован документ, в котором перечислены 50 крупнейших кредиторов. Они не упоминаются по именам, но перечислены на основе сумм, которые FTX должна им. Документ был подан в суд по делам о банкротстве в Делавэре.

Цифры показывают, что обанкротившаяся криптобиржа FTX должна десяти крупнейшим кредиторам в общей сложности $1,45 млрд, а 50 крупнейшим кредиторам — $3,1 млрд. Есть два клиента, каждый из которых разместил более $200 млн на FTX, и еще восемь других, каждый из которых имеет более $100 млн на бирже FTX.

Пока неизвестно, какие компании пострадали. В любом случае такие суммы, скорее всего, поступили от крупных институциональных инвесторов.

Прошлые публикации Джона Рэя указывают на то, что в общей сложности насчитывается более миллиона кредиторов, и ущерб для них, вероятно, составит более десяти миллиардов долларов. По словам Рэя, деньги, которые клиенты депонировали на FTX, даже использовались для покупки недвижимости для сотрудников криптобиржи на Багамах.

9/ You don’t have to be a genius to know something don’t smell right at FTX. They were 1/10th our size, yet outspent us 100/1 on marketing & “partnerships”, fancy parties in the Bahamas, trips across the globe, and mansions for all of their senior staff (and his parents).

— CZ 🔶 Binance (@cz_binance) December 9, 2022

Возможна продажа дочерних компаний

Однако в FTX не все так безнадежно. Как сообщалось, за эти годы ответственными лицами была создана международная сеть из 134 компаний.

В 2023 году приоритетом станет рассмотрение «продаж, рекапитализации или других стратегических операций в отношении этой и других дочерних компаний». Империя FTX, скорее всего, будет продана по частям.

Последствия

Как и ожидалось, банкротство криптовалютной биржи FTX оказывает большое влияние на рынок криптовалют и всю индустрию в целом.

После фиаско FTX многое произошло:

- кредитная компания BlockFi также объявила о банкротстве

- другая криптокредитная фирма, Genesis, приостановила выплаты

- это, в свою очередь, затронуло криптобиржу США Gemini, чье кредитное предложение «Gemini Earn» реализуется в сотрудничестве с Genesis

Но вернемся к банкротству FTX. Багамская комиссия по ценным бумагам и биржам, где базируется FTX, заморозила активы биржи и инициировала процесс ликвидации компании.

FTX фактически отделила свой международный бизнес от работы на рынке США. Как упоминалось, бизнес обслуживало собственное подразделение под названием FTX.US. FTX.US предлагает другое, значительно ограниченное предложение, которое было вызвано регуляторными причинами. FTX.US была, по крайней мере, формально независимой, и ранее в этом году также закрыла свой собственный раунд серии A – инвестиции в размере $400 млн при оценке в $8 млрд.

Фиаско криптобиржи было вызвано тем фактом, что средства клиентов были ссужены якобы полностью независимой компании Alameda Research — и потеряны там. Изначально Бэнкман-Фрид первоначально заявил, что филиал в США не пострадал от краха. Но все пошло не по плану.

Любопытно, что у сейчас сложилась ситуация, когда не совсем понятно, какой орган фактически несет ответственность за производство по делу о банкротстве. Комиссия по ценным бумагам и биржам Багамских островов инициировала судебное разбирательство в американском штате Нью-Йорк. Однако сама FTX подала заявление о добровольном банкротстве в штате Делавэр.

Что еще усложняет дело: в каждом случае использовались разные статьи закона США о банкротстве. Обычно подается заявка в соответствии с Главой 11 (как это сделала сама FTX), если есть желание продолжить работу, в то время как заявки в соответствии с Главой 15 (как это сделал Багамская комиссия по ценным бумагам и биржам) применяются, когда активы компании в основном находится в другой стране.

Новый генеральный директор FTX и до сих пор «никогда не сталкивался с таким провалом управляющих структур»

Даже юридическая ответственность пока не совсем ясна. Но это далеко не самая большая проблема во всем этом деле. Основатель Сэм Бэнкман-Фрид был заменен на посту генерального директора специалистом по реструктуризации Джоном Рэем. Этот человек до сих пор не имел отношения к FTX, но имел большой опыт банкротства крупных компаний.

В том числе очень громкое дело: Рэй работал над ликвидацией Enron — энергетической компании, спровоцировавшей в 2001 году один из крупнейших экономических скандалов в истории США с фальсифицированными балансами.

Рэй обнаружил серьезные проблемы в бухгалтерском учете, в документации внутренних процессов компании и в учете расходов (они иногда утверждались с помощью смайликов). Кроме того, экс-глава FTX часто общался в приложениях, в которых сообщения удалялись через определенное время, а также советовал поступать так другим в команде.

Собственные заявления об этике — «тупое дерьмо»

Сэм Бэнкман-Фрид был на удивление общительным. Учитывая масштаб фиаско, любой консультант по связям с общественностью, вероятно, посоветует молчать. Но если Бэнкман-Фрид и получил этот совет, то уж точно не последовал ему. Нисколько.

Он заявил, что продолжит брать деньги, платить клиентам, а затем постарается снова перезапустить бизнес.

Но это не все. Журналистка Келси Пайпер из американского интернет-издания Vox связалась с Бэнкманом-Фридом в Твиттере, и он, по-видимому, спонтанно отвечал на ее вопросы более часа. Ответы были весьма замечательны. Вот некоторые из них:

- Когда его спросили о предыдущих призывах к «хорошему» регулированию криптовалюты, он написал, что это был «просто пиар». Он подчеркнул это словами «к черту регуляторов».

- Комментируя предыдущие заявления о том, что совершать неэтичные поступки по-прежнему неправильно, даже если они в конечном итоге служат более благому делу, он написал: «Это все чушь, которую я наговорил. Это неправда».

- Далее он сказал, что должен хорошо говорить об этике, потому что в определенной степени это то, с чем можно создать себе репутацию.

- Наконец, он сказал, что все еще занимается сбором средств («У меня есть две недели, чтобы собрать $8 млрд»).

Но действительно ли у Бэнкмана-Фрида есть шанс собрать $8 млрд? Или он уже совсем потерял связь с реальностью? Учитывая картину, которую нарисовал преемник Бэнкмана-Фрида на посту главы FTX, трудно представить, чтобы кто-то доверил ему большую сумму денег, не говоря уже о $8 млрд. Следовательно, вероятность того, что Бэнкман-Фрид соберет эту сумму близка к нулю. Не исключено, что вскоре Бэнкман-Фрид снова появится в индустрии. Вспомните, например, об Адаме Нойманне, более чем скандальном основателе поставщика коворкинг-пространства WeWork. После провала IPO и значительного снижения оценки проекта Нойманн довольно бесславно ушел из компании. Три года спустя он смог получить инвестиции в размере миллиона для своего нового стартапа, в том числе от Andreessen Horowitz.

Крах FTX также имеет последствия в Германии. Франкфуртский банк Bankhaus Scheich заявил, что у него есть около 2,3 миллиона евро на криптобирже. Эту сумму компания, специализирующаяся на криптовалютных транзакциях, требует в рамках процедуры банкротства. Но это еще не все.

Bankhaus занимается криптовалютными сделками для Trade Republic

Можно только догадываться, получит ли Bankhaus Scheich хоть один цент. Деньги использовались в качестве защиты, так называемого хеджирования, в криптовалютных транзакциях, сказал глава банка Кристофер Бек.

Сумма осталась в пределах внутреннего лимита риска. Средства клиентов также не пострадали. Например, Bankhaus Scheich управляет торговлей криптовалютами в инвестиционном приложении Trade Republic. В прошлом году он продал конфискованные криптовалюты на сумму около 100 миллионов евро.

Blockchainfond II финтех-компании Immutable Insights также входит в число кредиторов. Фонд Катарины Геры использовал платформу для торговли и хеджирования, сообщил представитель фирмы.

Немецкие пользователи оставляли на FTX в среднем 500 евро

У европейского филиала FTX около 21 000 клиентов из Германии. Говорят, что на бирже у них хранится около двух миллионов евро наличными и 8,4 миллиона евро в криптовалютных деривативах. Об этом изданию Business Magazine рассказал знакомый с ситуацией источник. Это соответствует 500 евро на пользователя и выглядит вполне существенной потерей. Европейский филиал FTX в Швейцарии управлялся отдельно от материнской компании в США, поэтому есть надежда, что мелкие европейские инвесторы вернут свои деньги.

403

403